Un projet d’achat immobilier se prépare en plusieurs étapes et la toute première est celle du calcul de l’enveloppe budgétaire ou capacité d’emprunt. Cela permet aux emprunteurs, selon leur profil, de savoir exactement combien ils peuvent emprunter et effectuer des recherches de biens plus efficaces.

Le courtier Empruntis des agences de Toulouse Ouest (Colomiers, Tournefeuille et l’Isle Jourdain) vous accompagne dès le début de votre recherche et vous propose le Pass Crédit. C’est un document délivré après l’étude gratuite et sans engagement de votre capacité d’emprunt par votre courtier Empruntis l’agence. Ce spécialiste du crédit immobilier dans la région étudie votre dossier : revenus, charges, montant de votre apport personnel, le type de bien qui vous intéresse (neuf ou ancien) ainsi que les modalités du crédit souhaitées (durée, mensualité…). Tout est scrupuleusement analysé pour déterminer votre montant maximum d’achat. Votre courtier vous adresse ensuite un Pass Crédit valable 15 jours que vous pouvez renouveler autant de fois que vous le souhaitez, jusqu’à trouver le logement de vos rêves.

Une valeur ajoutée dans un contexte particulier

Compte tenu de la crise sanitaire actuelle qui limite le nombre de visites et accroît la concurrence pour un même bien, il est primordial de rassurer le vendeur ou l’agent immobilier quant à la solidité de votre projet d’achat. Ce document vous avantage par rapport aux autres candidats à l’achat, facilite votre possibilité de visiter un bien et vous permet de vous engager plus rapidement. « L’intérêt de ce Pass Crédit est de pouvoir le présenter à l’agence immobilière ou au vendeur et de prouver ainsi la solvabilité de l’emprunteur et le sérieux de sa démarche. Notre équipe de Colomiers se tient à votre disposition pour vous accompagner jusqu’à l’obtention de votre futur crédit immobilier. » déclare Frédéric Devaux cogérant des agences Empruntis L’agence de Toulouse Ouest.

À propos d’Empruntis l’agence

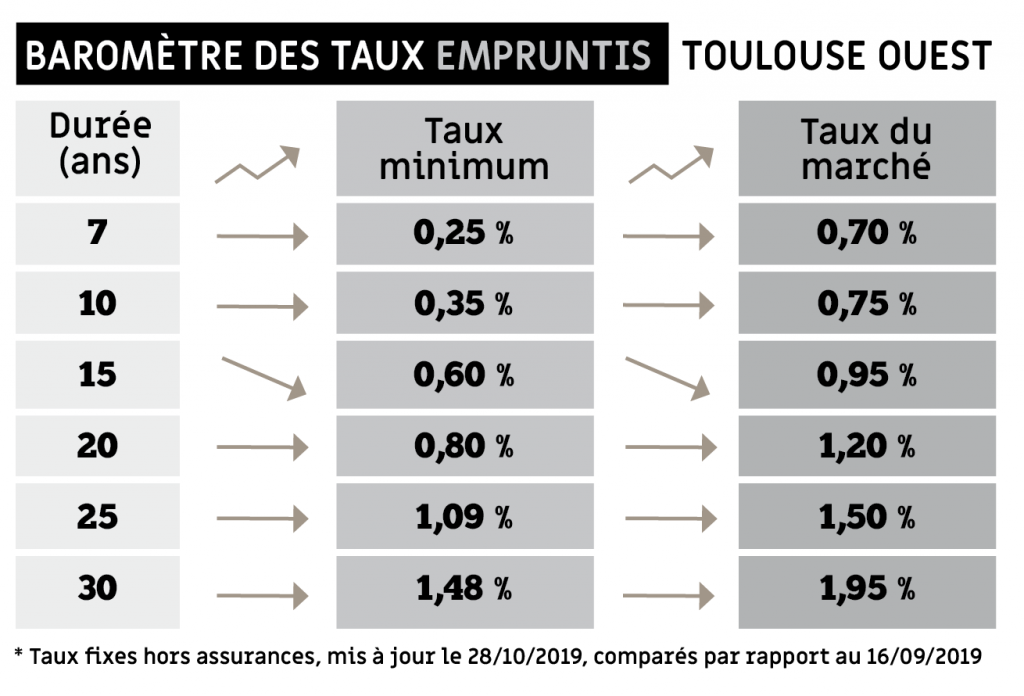

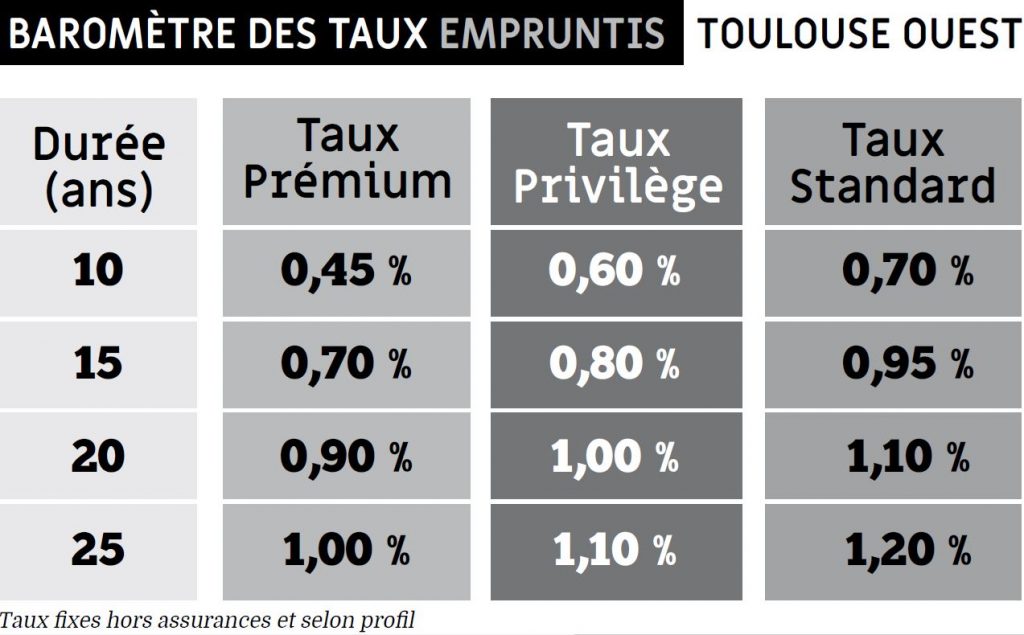

Empruntis l’agence accompagne et conseille les particuliers et les professionnels dans la recherche de financement de leurs projets. La marque propose à ses clients un réseau d’agences physiques de plus de 150 agences spécialisées dans le courtage en crédit immobilier, crédit à la consommation, regroupement de crédits, renégociation de crédits, rachat de soulte et crédit professionnel. Nos courtiers proposent au quotidien à leurs clients une comparaison des taux d’emprunt et aussi une comparaison concernant le coût de l’assurance emprunteur. Empruntis est une marque de Compagnie Européenne de Crédit, leader du courtage en crédit en France.

Pour plus d’informations : www.empruntis-agence.com

- Empruntis l’agence Colomiers

21 bis, rue d’Auch, 31770 Colomiers

Port. : 06 62 45 70 61 / Fixe : 05 34 50 11 00 - Empruntis l’agence L’Isle-Jourdain

35, route de Toulouse, 32600 L’Isle-Jourdain

Fixe : 05 62 59 20 71 - Empruntis l’agence Tournefeuille

122 avenue du Marquisat, 31170 Tournefeuille

Fixe : 05 62 87 85 70

![[Immo] Empruntis l’agence lance le Pass Crédit pour les achats immobiliers](https://journal-diagonale.fr/wp-content/uploads/2020/06/capaciteempruntpeopleimages-770x515.jpg)

![[Crédit Immobilier] Les bonnes questions à se poser](https://journal-diagonale.fr/wp-content/uploads/2019/07/empruntis-770x515.jpeg)

![[Immo] Taux immobiliers : l’analyse du secteur](https://journal-diagonale.fr/wp-content/uploads/2019/10/home_rac.png)

![[IMMO] Un mois d’août ensoleillé pour les taux de la région sud-ouest !](https://journal-diagonale.fr/wp-content/uploads/2019/09/guy-hoquet-chambery-guy-guy-hoquet-chambery-horaires-770x515.jpg)

![[IMMO] Le Baromètre des Taux affiche une quasi-stagnation](https://journal-diagonale.fr/wp-content/uploads/2019/06/guy-hoquet-chambery-guy-guy-hoquet-chambery-horaires-770x515.jpg)

![[IMMO] Tous les taux sont à la baisse](https://journal-diagonale.fr/wp-content/uploads/2019/05/empruntis-770x515.jpeg)

![[IMMO] Grand soleil sur les taux de crédit](https://journal-diagonale.fr/wp-content/uploads/2019/03/empruntis-770x515.jpeg)

![[IMMO] Statu quo sur les taux d’emprunt en ce début d’année, les banques marquent le coup](https://journal-diagonale.fr/wp-content/uploads/2018/10/empruntis-770x515.jpeg)